2025年8月、イーサリアム(ETH)は2021年の史上最高値を更新し、4,945ドルに達し、時価総額は6,000億ドルに達した。

しかし、この頂点への競争は趣が異なります。Bored Apeが数百万ドルで売られることもなければ、TikTokで一攫千金の方法を説明するバイラル動画もない。イーサリアムをもはや投機的な賭けではなく、利回りを生み出すインフラと見なす機関投資家たちによる静かな再配置です。

埋蔵金の流出:ETHの取引所からの流出

12月21日時点のCoinglassのデータには、明確な絵が示されています:ETHの総供給量のわずか10.5パーセントが現在中央集権的な取引所にあります。これはネットワーク開始以来最低レベルの一つで、7月以来43%減少している。

ナンセンの分析によると、主な保有者はもはや個人の「クジラ」ではなく、ステーキング契約、機関投資家のカストディアン、ETFビークルです。

企業が新たな蓄積者に

企業債とスポットETFは現在、流通供給量の10.72%を支配している。具体的には、5.63%が企業の手にあり、5.09%がETFによって管理されている。

これらの購入は金融ギャンブルではなく、戦略的な動きです。イーサリアムは、ステーブルコインの決済とトークン化された資産インフラの基盤となっています。

ETP(Exchange Traded Products)への純流入はこの傾向を裏付けています。ETPは今年約127億ドルを集め、そのうち124億ドルは米国のスポットETFによるものです。

金融「配管」としてのイーサリアム

2025年の調査サイクルは物語を変えました。シティは9月のノートで、年末の目標を4,300ドルに設定し、ステーブルコインの採用とトークン化を主要な推進要因として挙げている。

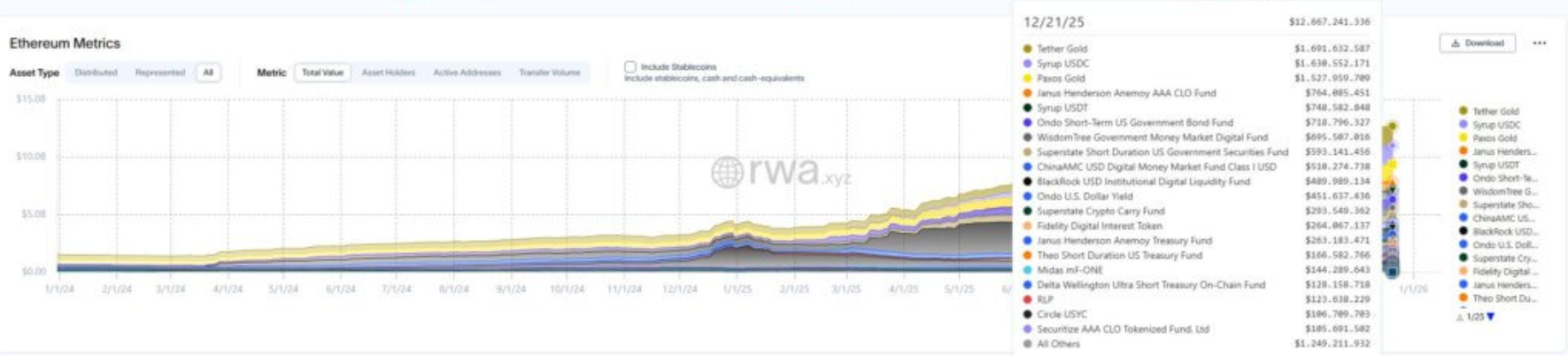

rwa.xyzのデータでは、イーサリアムがReal-World Assets(RWA)トークン化市場の66.6%を支配し、その価値は125億ドルに達しています。これは2024年初頭の15億ドルから735%の成長である。

ステーブルコインの取引量も爆発的な成長を記録しており、12月21日時点で月間取引額は1.6兆ドルに達している。

データが埋める文化的空白

ファンダメンタルズが強化される一方で、暗号資産における「ポップカルチャー」の魅力は低下しつつある。NFTの販売額は2021年の165億ドルから2025年には22億ドルへと急落し、87%減という大幅な落ち込みを記録した。LGのような大手ブランドはNFTマーケットプレイスを閉鎖しており、関連キーワードに関するGoogle検索数も、過去のピーク水準を大きく下回ったままである。

残された問いはひとつだ。安定的な機関投資資金の流入とインフラレベルの実用価値に支えられたこの新たなフェーズは、かつて個人投資家の熱狂によって押し上げられた評価額を、長期的に維持できるのだろうか。イーサリアムは「カジノ」という存在から脱却し、**グローバル金融エコシステムの「配管システム」**へと進化しつつある。